第一錯、錯把修繕貸款、私人借貸利息也列報

國稅局提醒,必須是因「購買自用住宅而向「金融機關」借款所支付的利息,才可列報,不包含私人之間的借貸;而像是修繕貸款、消費性貸款等,也無法列報。

另外一種情況是,若以房屋作為擔保借款,雖以「購屋借款」為名義,實際用途並非用來支付買屋款項,同樣不能列報這項扣除。

第二錯、錯把增貸利息也列報

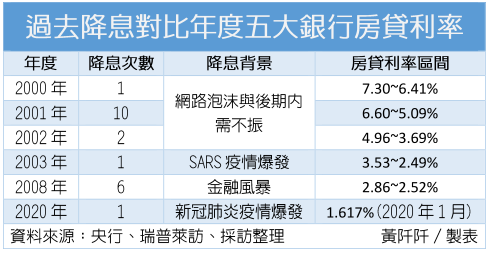

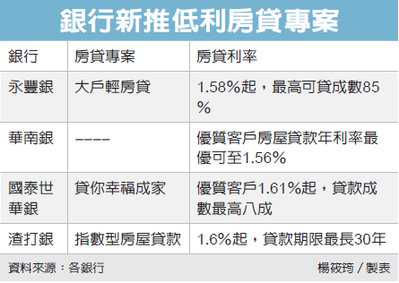

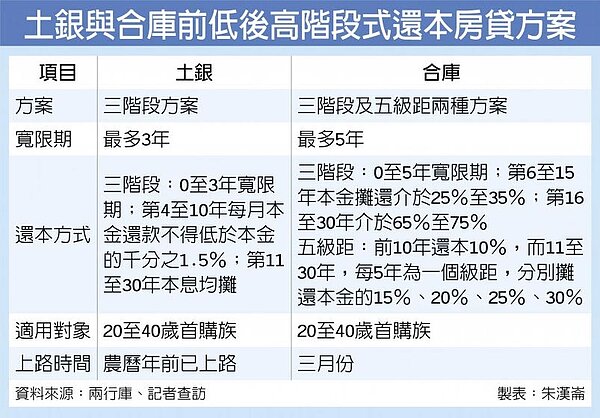

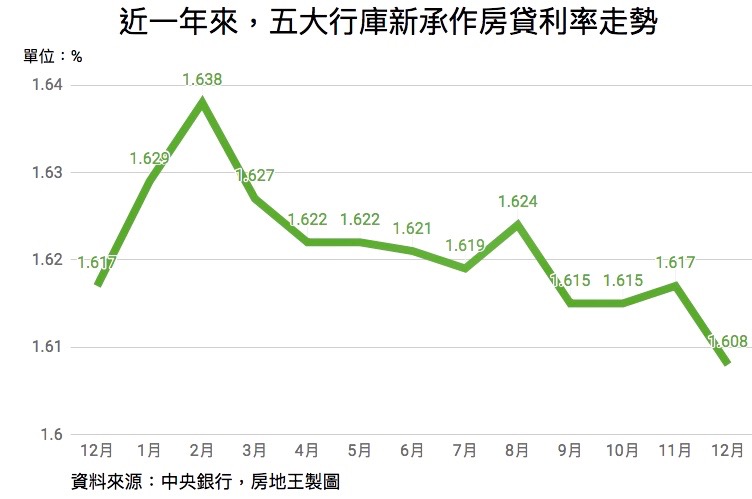

北區國稅局表示,房貸族為了減少房貸利息支出,常透過「借新還舊」的理財方式來因應,不過所得稅法規定,列報自用住宅購屋借款利息時,只能就原始購屋借款未償還額度內所支付之利息列報,增貸部分利息不得列報。

舉例說明,甲君在2009年購買自用住宅時,向A銀行貸款600萬元,2014年底(貸款餘額尚欠400萬元)轉向B銀行貸款500萬元(也就是增貸100萬元)。

若2015年度支付B銀行借款利息為20萬元,也僅能以原始借款餘額400萬元占新借款金額500萬元比例來計算,因此,當年度購屋借款利息扣除額=20萬元×400萬元/500萬元=16萬元,而非20萬元。

北區國稅局表示,由於近年利率走低,常有民眾將原房貸轉貸至其他金融機構,但在歷經多次轉貸及時間久遠等因素下,未保存相關資料,導致稽徵機關難以認定該貸款為原始購屋時所借,而未予採認,提醒民眾記得妥善保存相關證明文件,以免為了減輕利息負擔,反而影響報稅時列舉扣除購屋借款利息的權益。